网讯:

上半年,锌价持续下滑,1—5月,沪锌价格下跌12.31%,至22120元/吨;总持仓减少5.99万手,至22.67万手。伦锌3M合约下跌12.12%,至2629.5元/吨;总持仓微降至21.37万手。综合来看,上半年的锌市行情大致可以分为4个阶段:

1月2日—2月5日,沪锌价格出现持续性单边下行,其间,沪锌指数最大跌幅达7.89%。从预期层面看,锌矿增产预期和冬季锌冶炼厂备库需求,共同推动锌精矿加工费抬升。从现实层面看,虽然上期所期货库存在2024年交割后仅有1200吨,但自1月2日起,沪锌2501—2502合约月间价差自470元/吨的高点逐步回落,沪锌指数总持仓也有明显回落。锌产业呈现预期弱、现实由强转弱的状况,锌价出现持续性单边下行。

2月6日—3月27日,沪锌价格呈现宽幅区间震荡。2024年底—2025年初,部分锌冶炼厂因利润不足大幅减产,导致春节期间冶炼厂原料库存以及国内社会库存累库幅度远低于往年同期。春节后,下游企业逢低采买备库,买单支撑下锌价横移震荡。

3月28日—4月7日,沪锌价格出现持续性单边下行,其间,沪锌指数最大跌幅达9.62%。锌精矿港口库存持续累库,锌过剩预期加剧。随后,特朗普政府于4月3日宣布施行“对等关税”,其征收范围及幅度大超预期,在高关税背景下,全球经济贸易风险加大,全球市场押注衰退,大宗商品均有较大跌幅。

4月8日—5月30日,沪锌价格呈现宽幅区间震荡。清明节锌价暴跌后,下游逢低备库较多,沪锌连续合约—连一合约价差单日自65元/吨暴涨至290元/吨。后续伴随“金三银四”小旺季下游企业的持续提库,以及社会库存处于相对低位,沪锌连续合约—连一合约价差一路上行至465元/吨的高点。其间,社会库存呈去库态势,基差及月间价差高位震荡,近端锌锭偏紧情形下,沪锌呈现宽幅区间震荡。

锌价过剩周期仍未结束

从加工费视角对比三轮锌过剩周期:第一轮(2018年2月—2020年3月)国产TC从3150元/吨上涨至6400元/吨,抬升3250元/吨;第二轮(2022年4月—2023年5月)从3400元/吨上涨至5900元/吨,抬升2500元/吨;本轮(2025年1月至今)国产TC从1200 元/吨上涨至3500元/吨,抬升2300元/吨。当前,加工费绝对值显著低于前两轮周期末端,仍有上行空间。

复盘矿冶利润分配规律,锌过剩周期可分为两阶段:第一阶段,锌矿过剩、锌锭不足,锌矿利润下行,锌冶利润上升;第二阶段,过剩锌矿转化为锌锭,矿、冶利润共振下行,推动锌价加速下跌。前两轮周期显示,锌冶利润滞涨转跌节点与锌价加速下行高度重合。

当前,锌供应端正处于锌矿过剩向锌锭过剩的过渡期。虽然库存与月差数据尚未体现锌锭实质性过剩,但 企业排产情况显示,6—7月,锌冶炼厂开工率高企,锌锭供应量较5月预计增加约5万吨。2025年,锌矿供应由紧转松,全年增量或达50万吨,这些增量矿石最终将转化为精炼锌,预示锌价过剩周期尚未结束,存在大幅下跌风险。不过,锌矿向锌锭的转化节奏及对盘面影响,会随冶炼厂、镀锌厂产销计划动态调整。

伴随锌价下行,冶炼利润收窄或促使锌冶炼厂联合控产挺价,通过减少供应抬高加工费、减缓锌价跌速。若锌价大幅下跌,下游企业也可能延续逢低战略备库操作,提振锌锭表观需求。冶炼厂控产与下游企业补库行为,均会对锌价下行形成阻力,但实际影响程度仍需结合后续产销数据动态分析。

下半年锌价运行状况展望

从宏观背景来看,2025年,全球宏观经济扰动增大,美元债务问题以及特朗普政府关税政策推高不确定性。在高关税情形下,进口商品价格抬升,居民消费下滑,货币政策陷入“保增长”与“控通胀”的两难境地,美国财政政策空间有限,美国存在一定衰退风险。

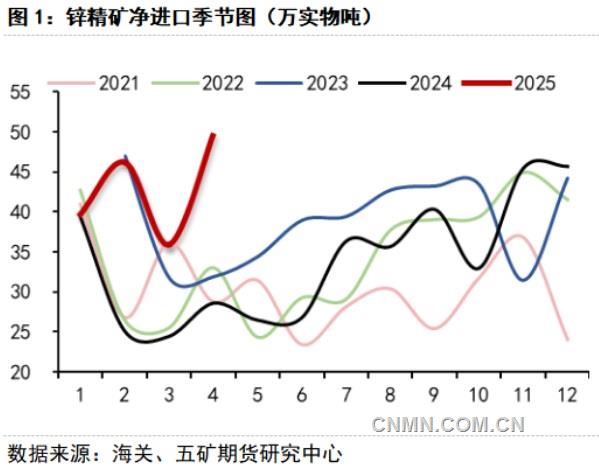

从锌矿供应来看,2025年是锌矿供应拐点。2025年年初,市场普遍预计全年锌矿增量约50万吨,从海外锌矿企业一季报发现,一季度,全球主要锌矿出矿顺畅,Kipushi同比增加4.27万金属吨,Antamina同比增加2.66万金属吨,Tara同比增加2.16万金属吨。海外锌矿的顺利出产在进口TC以及锌矿进口数据也有较好的体现。预计下半年,锌矿供应仍居相对高位,但仍需警惕美国Red Dog项目因关税政策带来的产量扰动以及其他突发事件对大型矿山的影响。

从锌锭供应来看,TC的抬升以及副产品价格的强势共同推高锌冶炼厂利润,原料矿石相对宽松的情景下,预计下半年锌锭供应维持55万~60万吨的相对高位。根据SMM预测,6月,国内精炼锌产量59.02万吨,7月,精炼锌产量延续高位,环比同比均有一定增幅。

从下游需求来看,锌锭的主要初端需求集中于镀锌钢材,终端需求集中于房地产、基建等传统板块。当前,在房地产、基建行业不景气的大背景下,黑链价格持续下行,国内镀锌钢厂利润长期维持相对低位,除镀锌铁塔等个别行业订单较好外,大部分需求终端增速相对有限。

综合来看,预计下半年锌市场将继续维持供应过剩、需求疲软的基本格局。在特朗普关税政策下,美国经济衰退风险升温,锌矿端的过剩或将从6月起逐步传导至锌锭端,供应过剩与需求低迷形成共振。下半年,沪锌指数或将出现大幅下行,若海外金融市场出现宏观风险,锌价或将下跌至锌矿90%成本线附近。