12月6日讯:

摘要

年初至今,全球铜显性库存小幅累库,不过绝对量仍极低,现货高升水高居难降,供需始终为维持动态紧平衡。研究发现,在全球30家铜矿企业中,前三季度头部铜企累计铜产量对全球总产量存在约3%左右的增速提振。结合新增矿山投产计划,2024年全球矿端供应依然有望实现75-92万吨的增量。

总的来说,2024年全球矿端供应有望维持增长,但需求侧则受经济降温拖累面临回落压力,整体供需紧张格局或将松动,预计铜库存继续遁走于缓慢上升的周期中。

正文

一、市场回顾

在2022年12月初《2023年矿端产出增长可期》的文章中,我们曾预测2022年全球矿铜产量总体可实现增长,对比实际公布的数据来看,据ICSG,2022年全球铜矿产量同比多增65万吨。

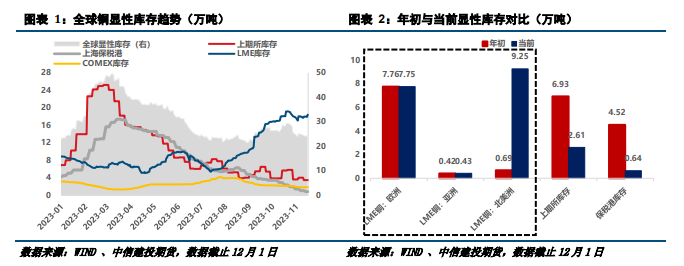

此外,我们在过去的文章中预测2023年在全球矿端供应增长、需求受经济下行拖累的背景下,铜库存将进入上升周期, 2023年初至12月1日,全球铜显性库存(交易所及上海保税区)自23.47万吨小幅累库0.36万吨。

复盘今年供需矛盾,铜市仍有小过剩,主要原因为供应如期释放,而需求弹性弱于去年及市场预期,因此全球库存变化去化力度较弱。其中,国内基本面呈现先松后紧的趋势,趋势的转折点在于Q4全球供应边际收紧。今年供应整体呈现先宽后紧,矿端延续去年释放强度,TC中枢整体上移至Q3近95美元/干吨的高位,随后在海外原料供应干扰影响下,粗炼费逐步回调至目前的78附近。今年需求热度则不及去年,年初至今虽然洋山铜溢价维持上涨,但二季度及随后的金九银十旺季消费均疲弱。

借助全球头部30家铜矿企业数据,本文对铜矿产量及全球主流矿山经营情况做整理,进一步分析探究矿端增减产情况及供需矛盾变化。

二、2023年全球铜矿分析

2023年全球原料供应增速符合预期,不过原生矿产出干扰率升至18.5%,为近30年最高水平。根据30家矿业巨头的生产情况,2023YTD全球头部矿铜产量增速约3%,其中仅13家矿企同比下滑,约7家矿企同比降幅超5%。若以2022年上述30家铜矿巨头铜产量占比全球总产量为标准,线性假设当前矿山已出现的供应扰动将延续,预计2023年前三季度头部铜企将对全球铜产量累计同比存在3.05个百分点的提振。

在13家同比负增长的铜矿企业中,产量占比超3%的矿企智利国家铜业、第一量子,今年产量增速下滑主要与矿石品位下滑、自然灾害干扰有关。智利国家铜业方面,受当地强降雨、矿山地震、回收率与品位下降影响,2023YTD矿铜权益产量同比降8%。第一量子虽然因品位降低、主坑积水影响,铜产量有所下滑,不过因Cobre panama和Sentinel铜矿山强劲的运营业绩,2023年已披露的铜产量同比降幅仅4%。

然而,今年下半年美洲频繁发生生产中断风险,四季度铜产量存在紧缩预期。第一量子在中美洲的Cobre Panama铜矿因税收和特许权使用费争议陷入合同纠纷,下半年巴拿马政府批准授权却遭到大规模抗议示威,巴拿马总统宣布关闭Cobre Panama运营。考虑到Cobre铜矿收入能够为GDP创造3%的增长贡献,预计该铜矿最早或在明年5月巴拿马总统新选后复产。此外,四季度南美洲Las Bamba亦发生供应扰动,当地社区通过抗议活动来争取铜矿收益分配,不过Las Bambas矿区的短暂罢工暂未对生产造成实质影响。

三、2024年全球铜供应展望

3.1 原料供应:新增与扩建矿山盘点

2024年全球可投产的绿地与棕地矿山项目累计新增产量约75-92万吨。从分布上看,绿地项目地(不包括kamoa kakul)集中在美洲,而铜产量潜力可观的棕地项目主要集中在非洲(刚果金)、亚洲(蒙古与印尼)地区。12月4日,艾芬豪Kamoa项目周边发现新绿地潜在项目,品位预计高达3.54%-4.92%。

3.2 精铜供应:全球冶炼产能分析

未来两年,全球仍有超2000万吨精铜产能可释放。从地区分布看,2023-2025年全球冶炼产能仍聚集于亚洲,亚洲铜冶炼产能占据明显优势,占比全球约60-62%, 冶炼产能主要分布在中国、日本、印度和韩国等;欧洲铜冶炼产能仅次于亚洲,占比全球约为12%,产能主要分布在俄罗斯、波兰和德国;南美洲铜冶炼产能主要分布在智利和秘鲁;产能主要分布在赞比亚、刚果(金);北美洲铜冶炼产能集中在美国、加拿大、墨西哥。

从技术上看, 2023-2025年全球冶炼技术结构中,闪速/连续炼铜产能分别有望达到1622、1669、1704万吨;全球反射炉/鼓风机/回转炉等冶炼产能分别有望达到384.5、385.5、390.2万吨;电炉等其他冶炼产能或在112、138.5、1865.5万吨。

四、总结与展望

年初至今,全球铜显性库存小幅累库,不过绝对量仍极低,现货高升水高居难降,供需始终为维持动态紧平衡。研究发现,在全球30家铜矿企业中,前三季度头部铜企累计铜产量对全球总产量存在约3%左右的增速提振。结合新增矿山投产计划,2024年全球矿端供应依然有望实现75-92万吨的增量。

总的来说,2024年全球矿端供应有望维持增长,但需求侧则受经济降温拖累面临回落压力,整体供需紧张格局或将松动,预计铜库存继续遁走于缓慢上升的周期中。