摘要

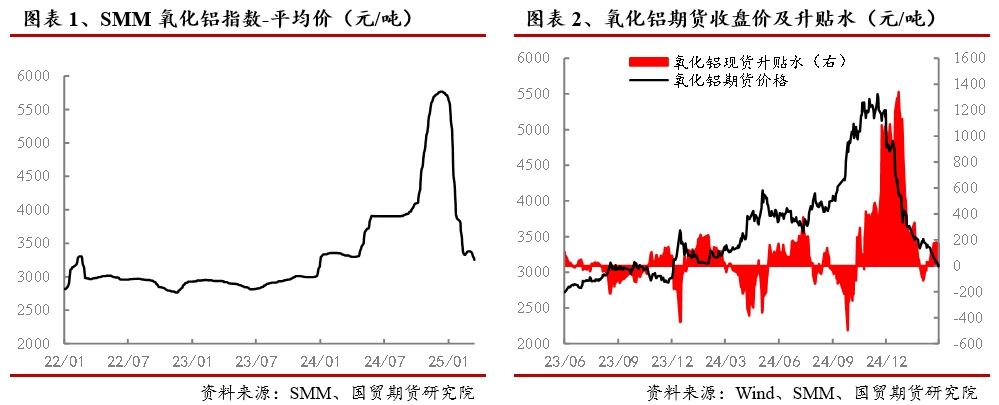

原料端,国内外铝土矿供应均出现增长,铝土矿进口依赖度提升。今年1-2月国内铝土矿产量951万吨,同比增长11.9%;1-2月,中国铝土矿进口量3062万吨,同比增长25.5%,进口依赖度达到76%。此外,铝土矿周度到港量达到400万吨以上,较去年同期增加约100万吨。(利空)

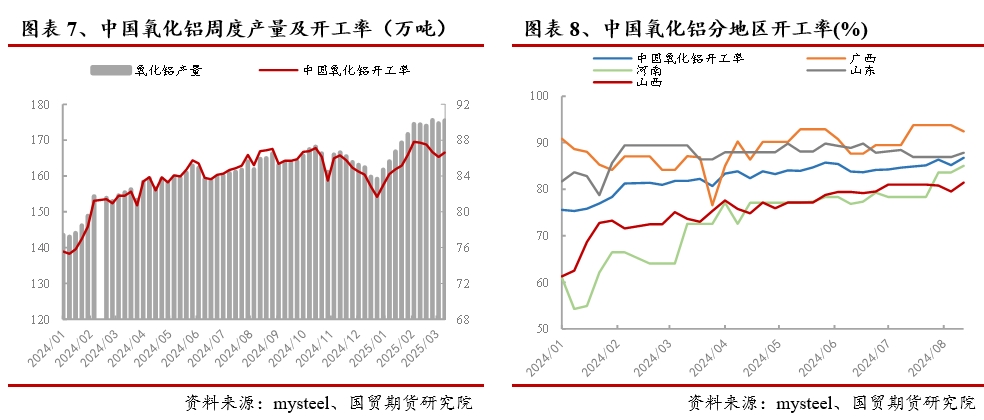

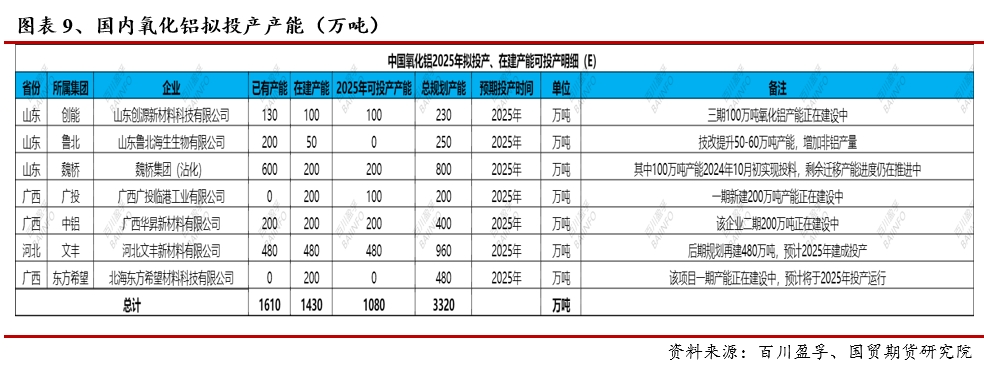

供应端,今年以来,国内氧化铝产能持续释放。截至3月14日当周,国内氧化铝周度产量175.5万吨,较年初增加13.7万吨,增幅8.5%。此外,据百川盈孚数据,年内国内氧化铝预计新增产能1080万吨,加剧氧化铝产能过剩压力。(利空)

需求端,截至2月底,国内电解铝建成产能4581万吨,较年初微增10万吨。运行产能4364万吨,较年初增加11万吨。国内电解铝产能利用率达到95.2%,运行产能进一步上行空间受限。(利空)

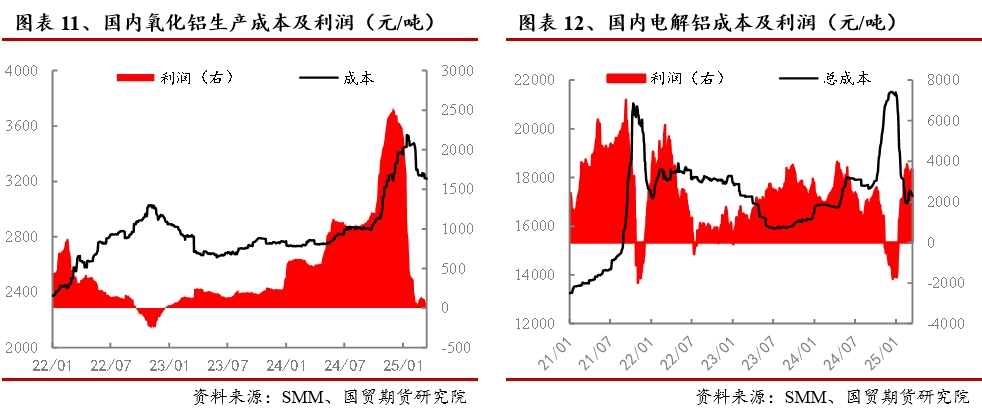

利润方面,截至3月18日,国内氧化铝生产利润34元/吨,较年初压缩2200元/吨。而若以盘面计算,国内氧化铝生产已进入亏损状态。截至3月18日,国内电解铝生产利润3500元/吨,利润较年初扩大5200元/吨。(利多)

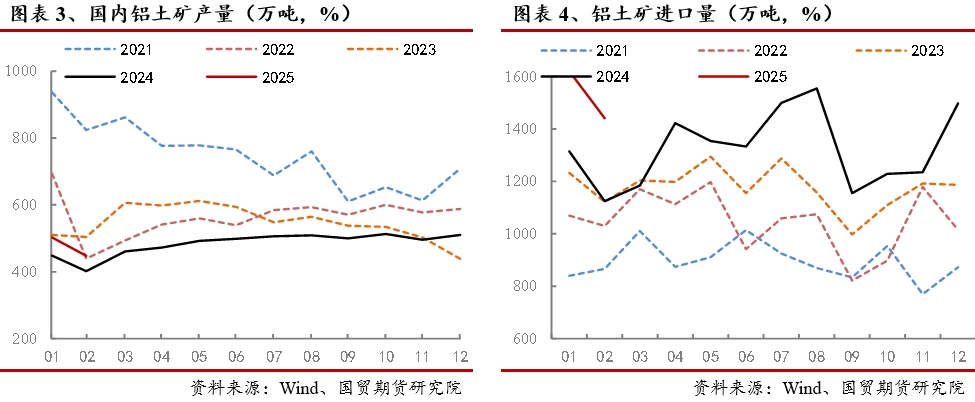

库存方面,随着氧化铝供需由短缺转为过剩,国内氧化铝库存持续累库。据mysteel数据,截至3月14日,国内氧化铝库存391.4万吨,周度环比提升4.8万吨,较年初则增加21万吨,且随着氧化铝运行产能提高,氧化铝库存有望进一步累库。(利空)

投资建议

氧化铝延续供应过剩格局,价格仍有下探空间。

风险提示

铝土矿供应扰动、氧化铝库存变化、氧化铝及电解铝运行产能变化。

正文

1 行情回顾

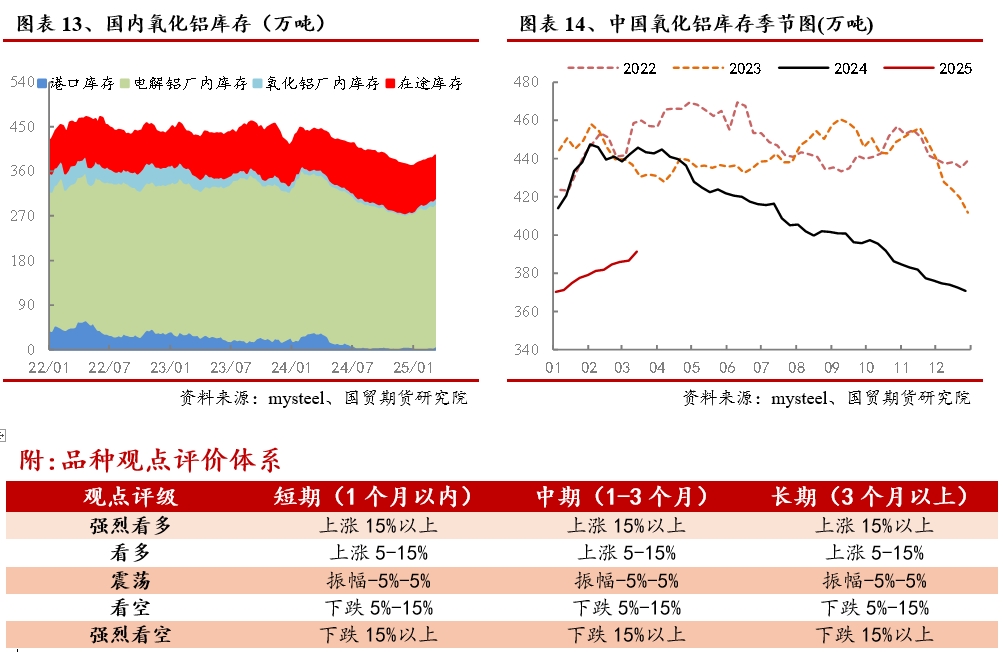

自去年年底以来,氧化铝价格持续下挫。其中,氧化铝现货价格已跌至3200元/吨,价格接近2024年初起涨点。氧化铝期货加权跌破3100元/吨,自高点下跌约1200元/吨,现货对期货呈现小幅升水结构。

2 基本面概况

2.1 铝土矿进口量进一步走高

国产铝土矿保持低位,今年1-2月国内铝土矿产量951万吨,同比增长11.9%,但仍处于近五年来低位水平;今年1-2月,中国铝土矿进口量3062万吨,同比增长25.5%,进口量持续走高,进口依赖度达到76%。此外,可以看到,今年以来,铝土矿到港量维持高位,周度到港量达到400万吨以上,较去年同期增加约100万吨。

随着海外铝土矿供应扰动缓解,进口铝土矿价格同样出现明显回落,几内亚铝土矿CIF价格由年初114美元/吨下降至当前91美元/吨。

2.2 氧化铝新增产量持续释放

今年以来,国内氧化铝产能持续释放,据mysteel数据,截至3月14日国内氧化铝建成产能10565万吨,较年初增加400万吨。国内氧化铝运行产能9095万吨,较年初增加400万吨,国内氧化铝产能利用率86%。

随着氧化铝建成产能及运行产能走高,氧化铝产量同样持续增加,截至3月14日当周,国内氧化铝周度产量175.5万吨,较年初增加13.7万吨,增幅8.5%。

与此同时,年内国内氧化铝产能仍将持续释放,据百川盈孚数据,年内国内氧化铝预计新增产能1080万吨,加剧国内氧化铝产能过剩压力。

2.3 下游电解铝运行产能增加有限

在氧化铝产能持续增加同时,其下游电解铝运行产能增长有限,且总产能基本已达到国内产能天花板。截至2月底,国内电解铝建成产能4581万吨,较年初微增10万吨。运行产能4364万吨,较年初增加11万吨。国内电解铝产能利用率达到95.2%,运行产能进一步上行空间受限。

2.4 氧化铝利润持续压缩而电解铝利润丰厚

随着氧化铝价格持续下挫,国内氧化铝生产利润持续压缩。截至3月18日,国内氧化铝生产平均成本(完全成本)约3220元/吨,生产利润34元/吨,较年初压缩2200元/吨。而若以盘面计算,国内氧化铝生产已进入亏损状态。

相对而言,随着氧化铝价格持续走低,国内电解铝生产成本下滑、利润持续走扩。截至3月18日,国内电解铝生产平均成本(完全成本)约17245元/吨,生产利润3500元/吨,利润较年初扩大5200元/吨。若以现金流成本计算,国内电解铝利润可达到5500元/吨。

2.5 国内氧化铝库存持续累库

今年以来,随着氧化铝供需由短缺转为过剩,国内氧化铝库存持续累库。据mysteel数据,截至3月14日,国内氧化铝库存391.4万吨,周度环比提升4.8万吨,较年初则增加21万吨,且随着氧化铝运行产能提高,氧化铝库存有望进一步累库。