1月9日讯:

报告要点

近期,关于疫后消费修复、预防性储蓄等讨论较多,其中存在一些误解和误读。为此,本文系统梳理疫后消费修复讨论中常见的三大误区,可供参考。

误区一:消费低迷,主因预防性储蓄增多?“伪命题”,消费场景影响更大

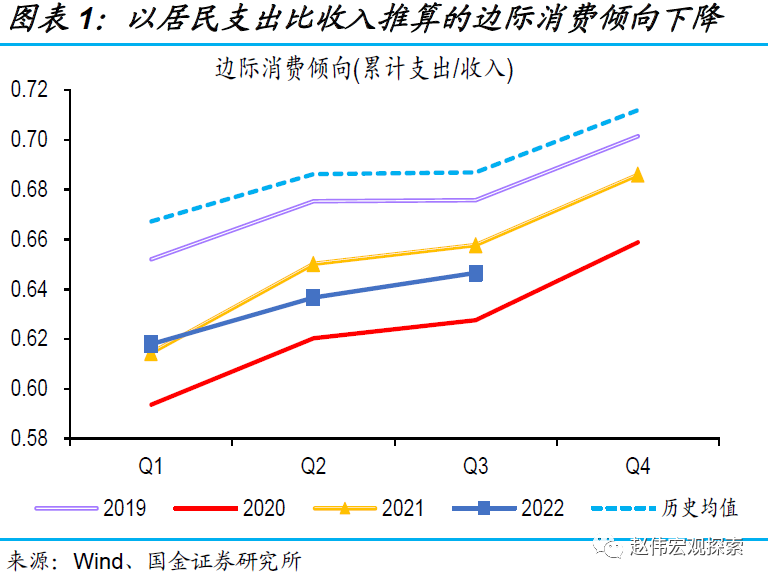

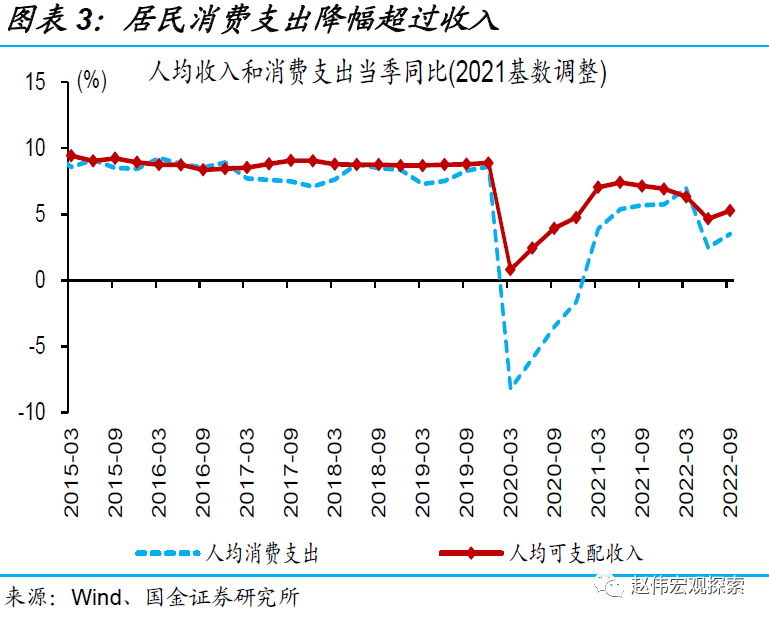

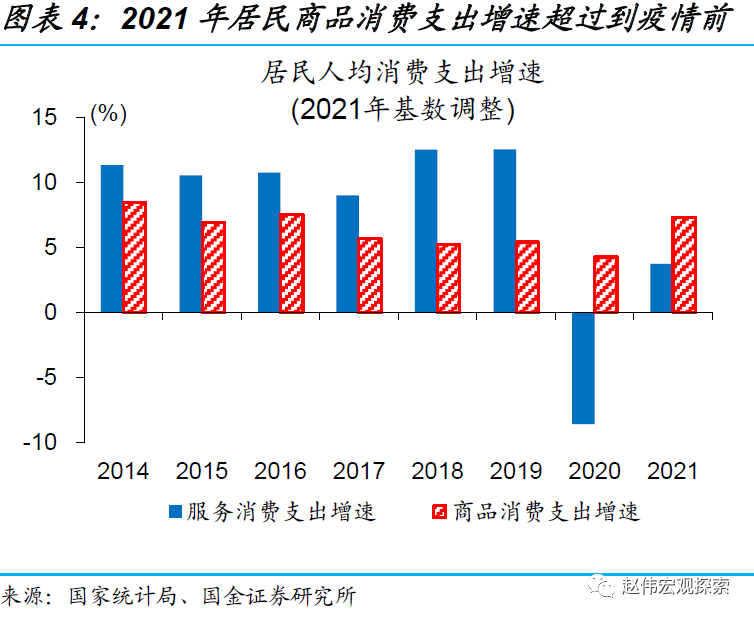

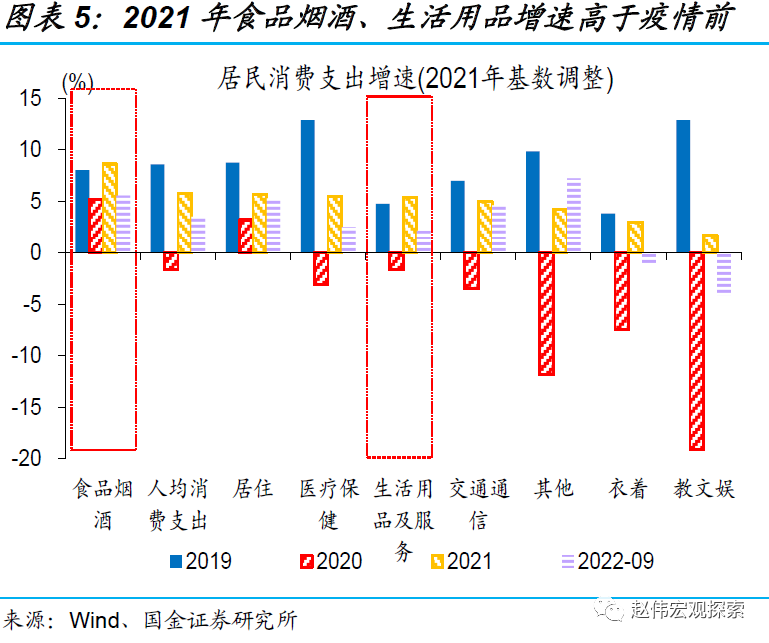

以居民收支推算的居民消费倾向下降、居民储蓄增多只是结果,不能以结果推结果,消费支出下降超过收入,或更多缘于消费场景的约束。2021年经验显示,居民商品消费修复较快、服务消费较慢,即使剔除基数效应,居民商品消费支出同比较2019年高1.9个百分点,也比2021年收入增速高0.4个百分点,而服务消费支出增速较2019年低8.8个百分点,更依赖场景的文化娱乐等消费尤为低迷。

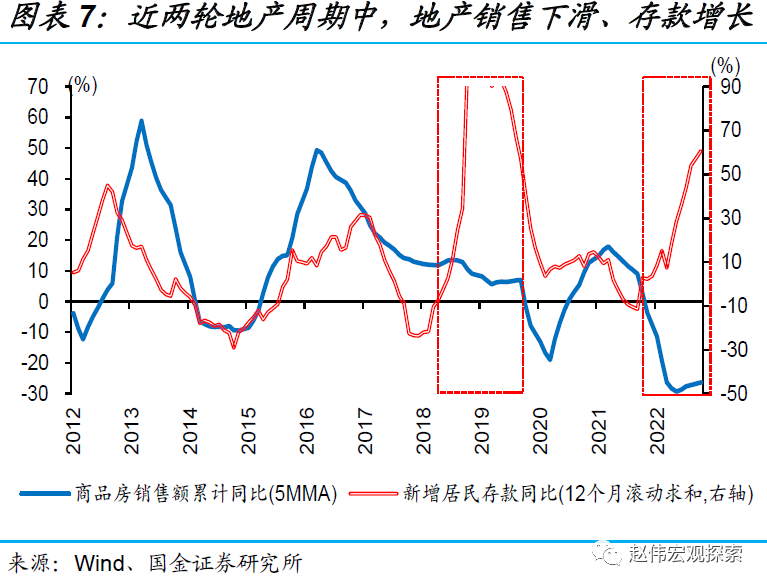

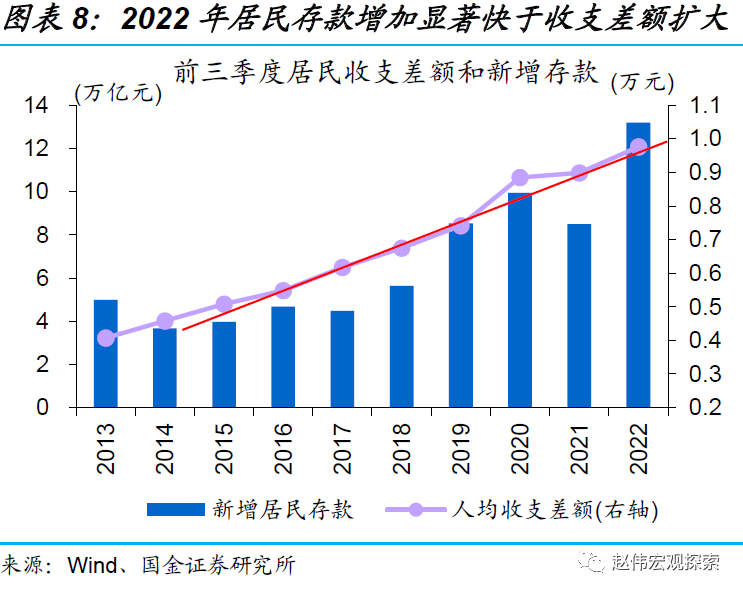

所谓预防性储蓄是个“伪命题”,2022年居民储蓄加快增长更多缘于购房等投资减少,消费支出下降的影响次之。2022年前11月居民新增存款较2020年同期多增5.3万亿元,而这两个阶段均明显受到疫情干扰、收支下滑等影响,核心差异在于居民购房行为不同,最近两轮地产周期中地产销售下降均对应居民存款高增;若以2019年同期为基准,居民存款多增的部分近80%或由购房下降贡献。

误区二:储蓄多消费弹性大,储蓄少弹性小?储蓄变化对消费影响或被高估

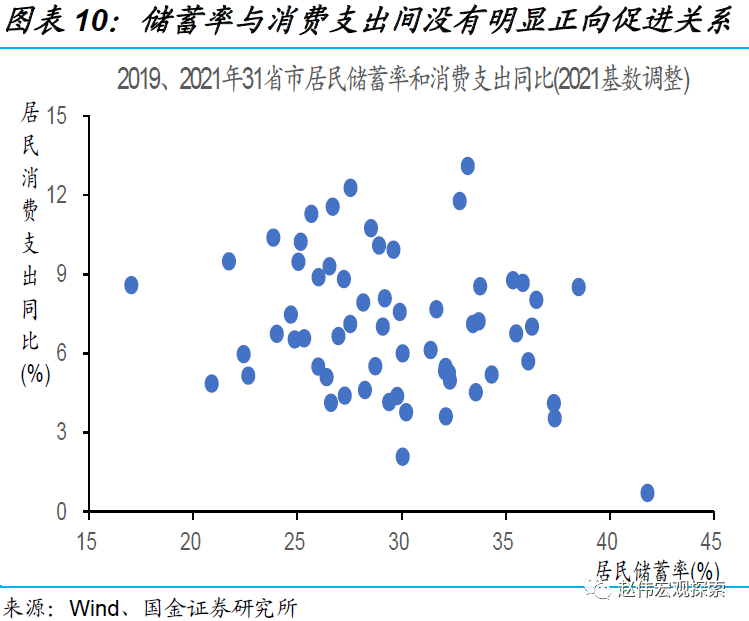

消费受储蓄的影响或被高估,尤其是如果储蓄增多核心不在于消费下降,就不能反过来说储蓄多消费弹性就大。类似前文论述,央行调查也透露相似结果,2022年居民储蓄占比均值较2021年抬升8个百分点,而投资、消费占比分别下降7.2和0.8个百分点。而且,消费不只是受储蓄影响、还受收入、场景等约束,疫情前后各省市居民消费支出和储蓄变化,并没有正相关性、甚至呈现弱负相关性。

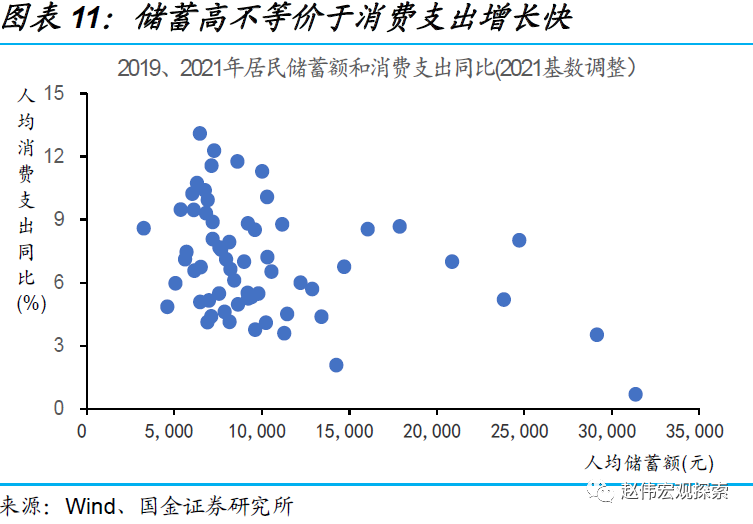

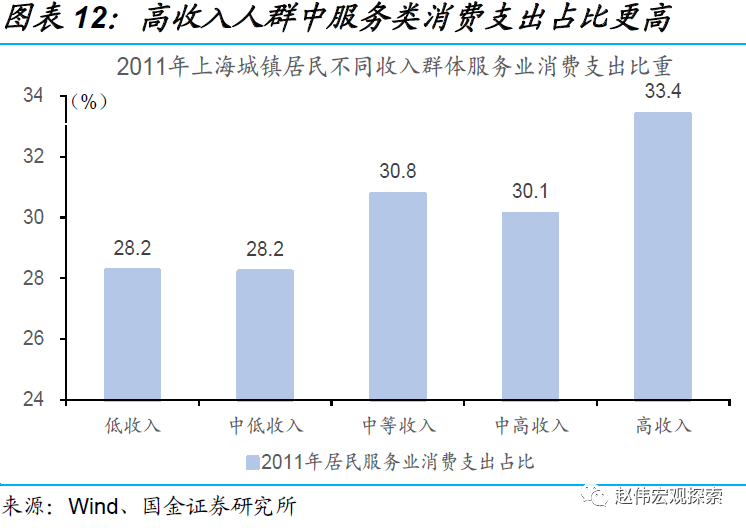

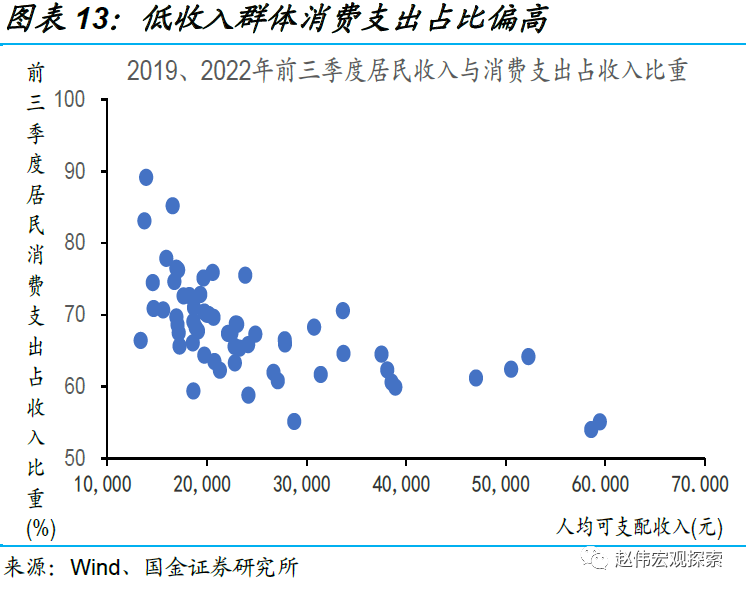

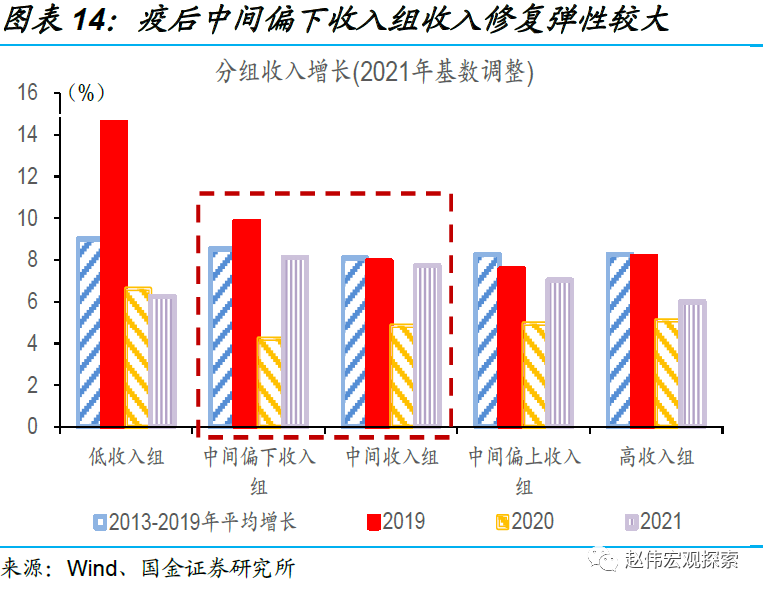

高收入人群消费受储蓄影响较小、受场景约束较大;而低收入人群消费受收入约束较强、收入改善带来的提振或更显著。经验显示,居民收入越高,消费受储蓄影响更小;且收入越高,服务类消费支出更多,受疫情干扰更大。低收入人群收入对消费边际弹性更大,疫情前收入增长最快、平均9%,但疫情后降幅最大、超2.8个百分点,低收入人群就业集中在劳动密集行业、受疫后修复提振显著。

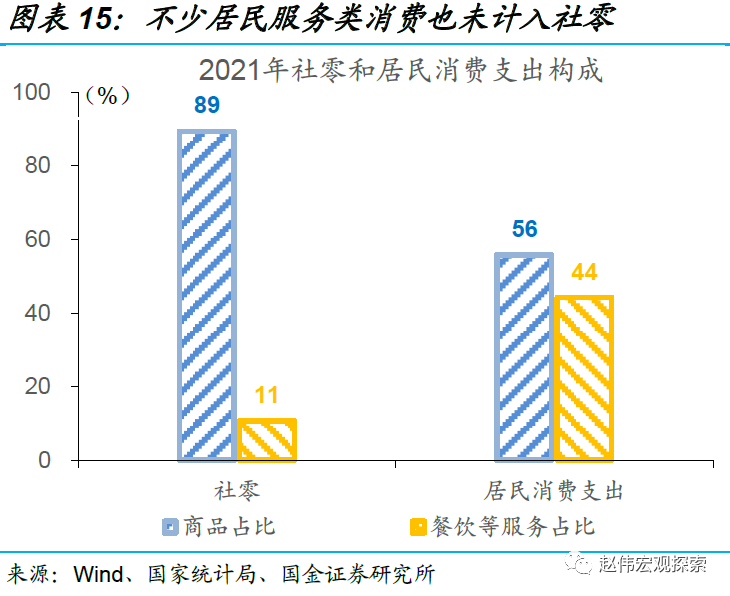

误区三:社零等同于居民消费?企业等消费占社零约一半,修复容易超预期

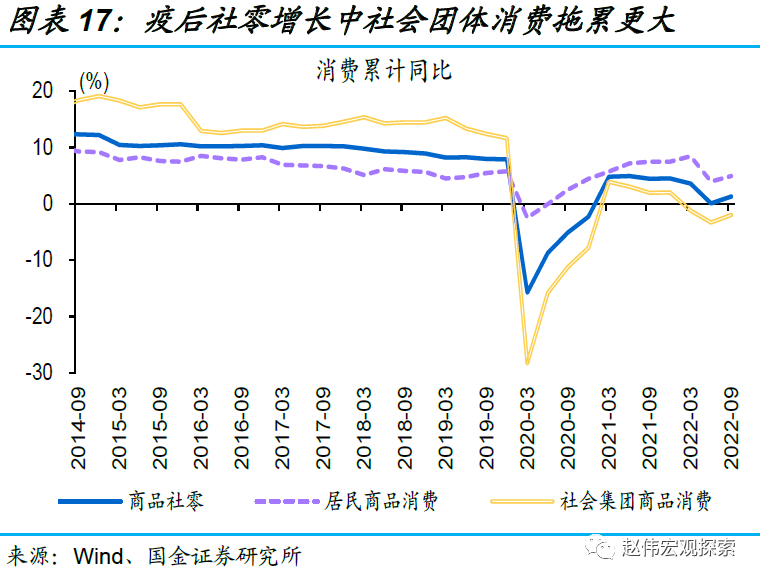

姑且不论居民储蓄和消费关系,以居民储蓄变化来推算对社零提振也存在偏误,社零并不等同于居民消费。社零以商品消费统计为主,服务类消费仅统计餐饮收入、占比约11%,而居民服务类消费支出占比达44%,不少居民服务类消费并未计入社零。除了居民消费,社零还包括企业、政府等社会集团消费,我们推算社会集团商品消费占商品社零的比重略超50%,是过去三年社零低迷的重要拖累。

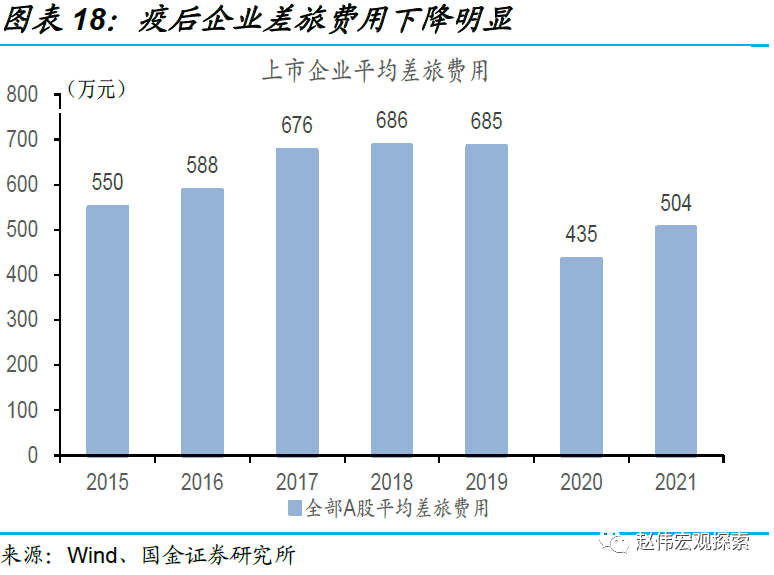

相较于居民消费,社会集团消费对社零拖累更大、受场景约束较强,伴随场景修复,其修复的弹性或大于总体。2021年,居民商品消费已高于疫情前,而社会集团商品消费增速较疫情低9.6个百分点,或缘于企业等展业活动受场景缺失的影响,例如上市公司疫后差旅费明显回落。伴随企业职员逐步走出疫情影响,线下办公、商务交流、商旅活动等开始逐步恢复,进而带动企业相关消费的修复。

风险提示:疫情反复,数据统计存在误差或遗漏。

正文

误区一:消费低迷,主因预防性储蓄?“伪命题”,场景影响更大

以居民收支推算的居民消费倾向下降、居民储蓄增多只是结果,不能以结果推结果,应该回到本源去分析。近期,关于疫后消费修复、预防性储蓄讨论比较多,部分观点以居民消费收支比上居民可支配收入来衡量居民边际消费倾向,据此来解释居民消费低迷;亦有不少观点发现,2022年居民储蓄增长显著超过以往、存在较大规模的超额储蓄,据此认为预防性储蓄对消费拖累比较大,居民加大预防性储蓄使用会对消费产生明显提振。但上述观点可能存在一些逻辑漏洞,最直观的问题是不能以结果来倒推结果。

居民消费支出下降超过收入,或显著受到场景约束的影响。2021年经验显示,居民商品消费修复较快、服务消费较慢,即使剔除基数效应,居民商品消费支出同比较2019年高1.9个百分点,也比2021年收入增速高0.4个百分点,而服务消费支出增速较2019年低8.8个百分点,更依赖场景的文化娱乐等消费尤为低迷,而以商品消费为主的食品烟酒、生活用品等支出增速已高于疫情前,皆指向场景对消费的抑制。

所谓预防性储蓄是个“伪命题”,2022年居民储蓄加快增长更多缘于购房等投资减少,消费支出下降的影响次之。2022年前11月居民新增存款近15万亿元、较2020年同期多增5.3万亿元,而这两个阶段均明显受到疫情干扰、收支下滑等影响,核心差异在于居民购房行为不同,最近两轮地产周期中地产销售下降均对应居民存款高增;若以2019年同期为基准,2022年前11月居民新增存款较2019年同期多增6.8万亿元,其中近80%或由购房下降贡献。

误区二:储蓄多消费弹性就大,储蓄少消费弹性小?影响或被高估

消费受储蓄的影响或被高估,尤其是如果储蓄增多核心不在于消费下降,就不能反过来说储蓄多消费弹性就大。类似前文论述,央行调查也透露相似结果,2022年居民储蓄占比均值较2021年抬升8个百分点,而投资、消费占比分别下降7.2和0.8个百分点。而且,消费不只是受储蓄影响、还受收入、场景等约束,疫情前后各省市居民消费支出和储蓄变化,并没有正相关性、甚至呈现弱负相关性,不能简单估算居民储蓄变化对消费的影响。

高收入人群消费受储蓄影响较小、受场景约束较大,更容易受益于疫后场景修复。经验显示,居民收入越高、储蓄越高,反过来,消费受储蓄的影响或更小,以疫情前后各省市数据观测,居民储蓄与消费并没有明显的相关性。而且,居民收入越高,服务类消费支出比重更高,已暂停更新的上海不同收入人群消费支出数据即显示类似特征;也比较符合逻辑,毕竟必须消费品以商品居多。而服务类消费受场景约束,在疫情期间表现更差,疫后修复或弹性更大。

低收入人群储蓄低并不意味着消费修复弹性小,其就业和收入改善带来的消费提振或更显著。经验显示,低收入人群消费对收入变化的边际弹性大于高收入人群,疫情前后各省市居民收入和支出占比变化即显示类似特征。疫情前,低收入人群收入增长最快、平均9%,但疫情后降幅最大、超2.8个百分点,对消费的抑制更强;低收入人群就业集中在劳动密集行业、受疫后修复提振显著,收入改善的弹性或较大,进而提升消费修复的弹性。

误区三:社零等同于居民消费?企业等消费贡献一半,修复弹性大

姑且不论居民储蓄和消费关系,以居民储蓄变化来推算对社零提振也存在偏误,社零并不等同于居民消费。社零以商品消费统计为主,服务类消费仅统计餐饮收入、占比约11%,而居民服务类消费支出占比达44%,不少居民服务类消费并未计入社零。除了居民消费,社零还包括企业、政府等社会集团消费,我们推算社会集团商品消费占商品社零的比重略超50%。

相较于居民消费,社会集团消费对社零拖累更大,疫情期间受场景压制更强。2021年,商品社零同比为4.5%、较2019年低3.4个百分点,居民商品消费同比为7.5%、较2019年高1.7个百分点,而社会集团商品消费增速为2%、较2019年低9.6个百分点,指向以社零衡量的消费低迷更多缘于社会集团商品消费的拖累。社会集团商品消费,是企业不直接用于投入生产的中间品和原材料、但用于展业和社会交往的实物商品,受场景约束较大,以企业差旅为例,2020、2021年上市公司平均差旅费一改之前上升态势,出现大幅下滑。

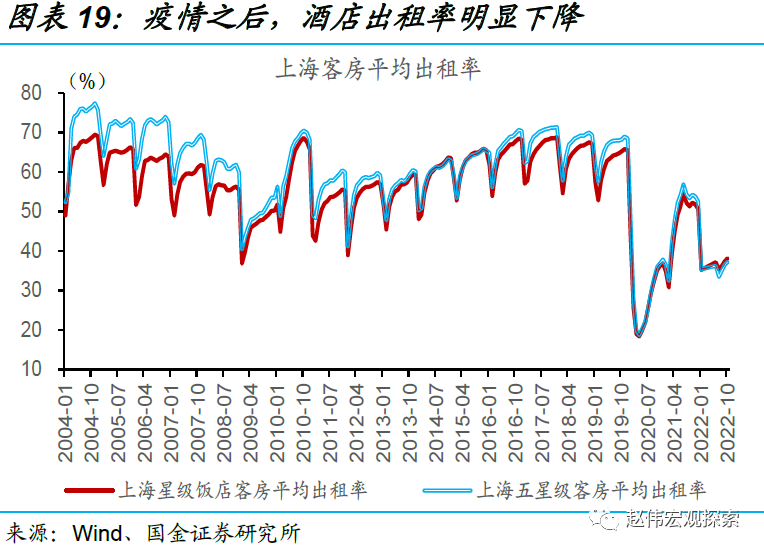

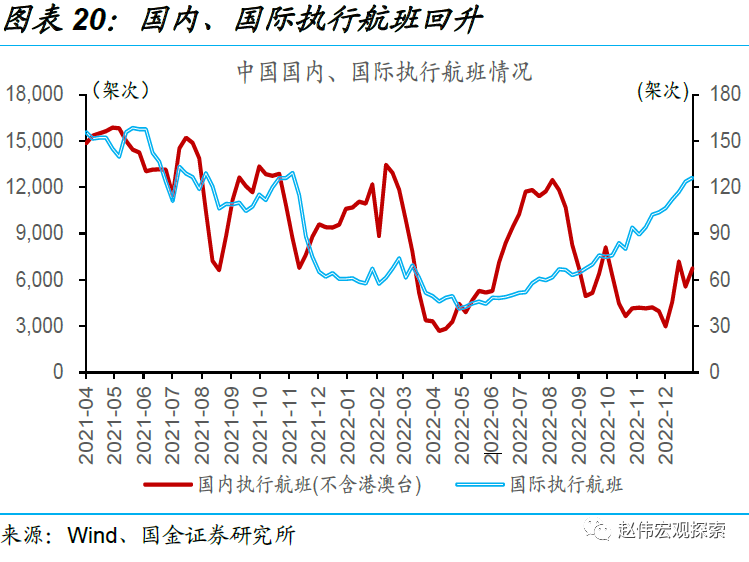

伴随场景修复、线下活动增多,企业消费修复的弹性,或大于总体社零修复弹性。伴随防疫优化、企业职员逐步走出疫情影响,线下办公、商旅出差、商务活动、公务接待等开始逐步恢复,进而带动企业相关消费的修复,或成为2023年社零超预期的重要弹性来源之一。高频数据显示,国内、国际执行航班开始逐步增多,除了假期旅游以外,商务出行也开始增多。

经过研究,我们发现:

1、以居民收支推算的居民消费倾向下降、居民储蓄增多只是结果,不能以结果推结果,消费支出下降超过收入,或更多缘于消费场景的约束。所谓预防性储蓄是个“伪命题”,2022年居民储蓄加快增长更多缘于购房等投资减少,消费支出下降的影响次之。

2、消费受储蓄的影响或被高估,尤其是如果储蓄增多核心不在于消费下降,就不能反过来说储蓄多消费弹性就大。高收入人群消费受储蓄影响较小、受场景约束更大;而低收入人群消费受收入约束较强、收入改善带来的提振或更显著。

3、社零并不等同于居民消费,约一半为企业等社会集团消费。相较于居民消费,疫情期间社会集团消费对社零拖累更大、受场景约束较强,伴随场景修复,其修复的弹性或大于总体消费。

四、风险提示:

1、疫情反复。疫情反复超预期,导致消费场景修复不及预期,进而拖累消费修复。

2、数据统计误差或遗漏。一些数据指标,可能存在统计或者处理方法上的误差和偏误;部分数据结果也可能受到样本范围、统计口径等影响。