概 要

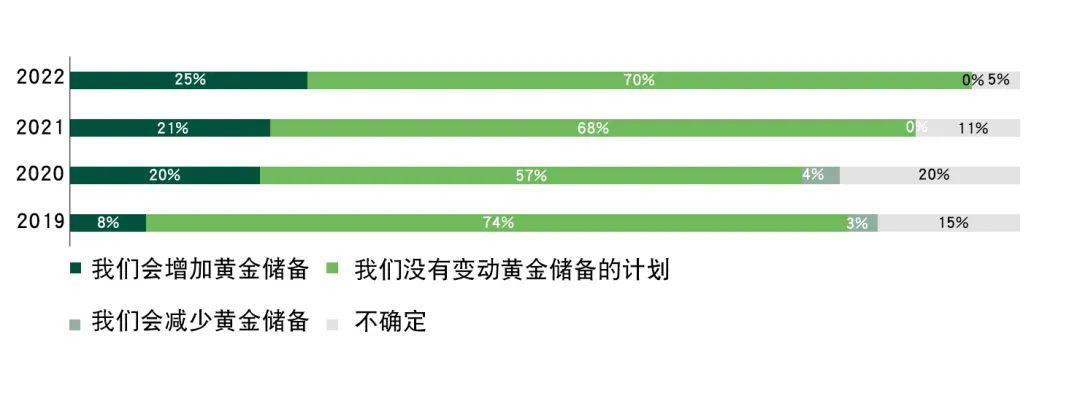

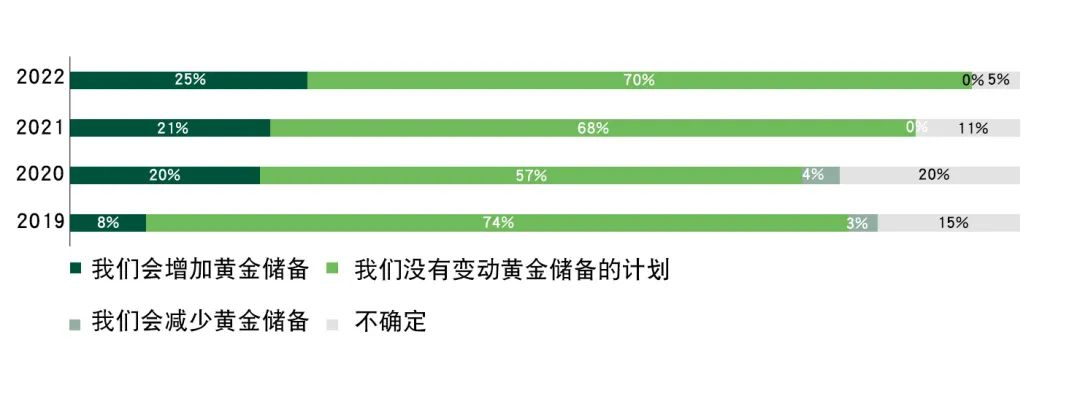

黄金作为一种储备资产,持续受到各国央行的青睐。根据2022年央行黄金储备(CBGR)调查(调查时间为2022年2月23日至4月29日,共有57家受访央行参与),25%的受访央行计划在未来12个月内增储黄金,高于2021年的21%。央行购金意愿的增强源自与日俱增的对潜在全球金融危机的担忧,尽管国际货币体系领域的预期变化以及对储备货币经济体不断增强的关切也推高了购金意愿。

以上结果是在通胀压力走高和金融环境收紧的背景下得出的,这一背景又加剧了对经济增长的担忧。俄乌冲突进一步扰乱供应链,造成地缘政治不确定性升级,从而使本就不稳定的经济环境进一步恶化。

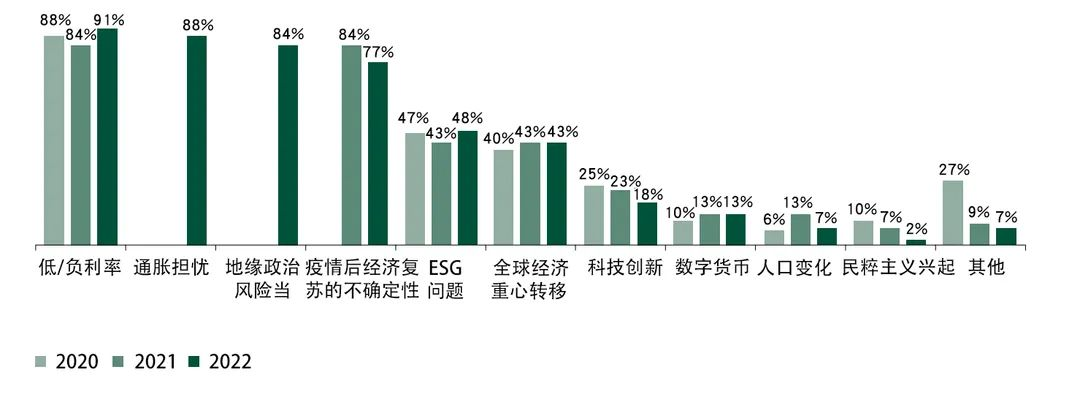

因此,“通胀担忧”和“地缘政治不稳定性”自然而然成为了受访央行做出储备管理决策的主要依据 (图1) 。

图1:下列哪些话题与贵行的储备管理决策相关?

请选择择所有适用选项。

所有央行答复按照年份归类(2020-2022年)

调查基数:参与本题目所有央行56家; 来自发达经济体13家; 来自发展中经济体43家。

近期经济和地缘政治局势可能导致发达经济体以及新兴市场和发展中经济体(EMDE)的受访央行之间就黄金储备决策产生微妙的分歧,且分歧正持续扩大。

与发达市场央行相比,新兴经济体受访央行更担心全球经济强国的格局变化,对美元作为储备货币的作用不甚乐观。大多数新兴市场受访央行还预计,在未来几年内,黄金在总储备中的占比将提高,黄金作为价值存储的避险作用以及在危机时期的稳定表现仍然具有一定影响力。一些受访央行预计在未来12个月里全球央行黄金储备将会增加,其中超过80%是新兴市场央行。所有打算在未来一年内增储黄金的受访央行中,有25%也是来自新兴市场和发展中经济体(图2)[1]。

图2:预计未来12个月里贵行的黄金储备会如何变化?

调查基数:参与本题目所有央行56家; 来自发达经济体13家; 来自发展中经济体43家。

国际储备

2022年,据各国央行报告,有74%的央行总储备水平高于五年前,这一数字较2021年的68%和2020年的53%有所增长。39%的受访央行表示,储备增长的首要因素仍为其“缓冲国际收支危机”的作用。但与去年相比,将国际储备“作为国内金融体系后盾”的使用增长最为明显;34%的受访央行现在将这一点作为增储的重要理由,而在我们2021年的调查中,这一数字只有13%。“总储备的资本收益”位列增储原因第三位,这可能是受到近年来金价的上涨的影响(图3)。

“总储备的资本收益”、“国内购金增加”和“国际收支顺差”是今年调查中新增加的增储理由。

图3:请说明贵行总储备(外汇和黄金)水平

高于五年前的原因。

调查基数:参与本题目的所有央行总储备水平均高于五年前(41家)。

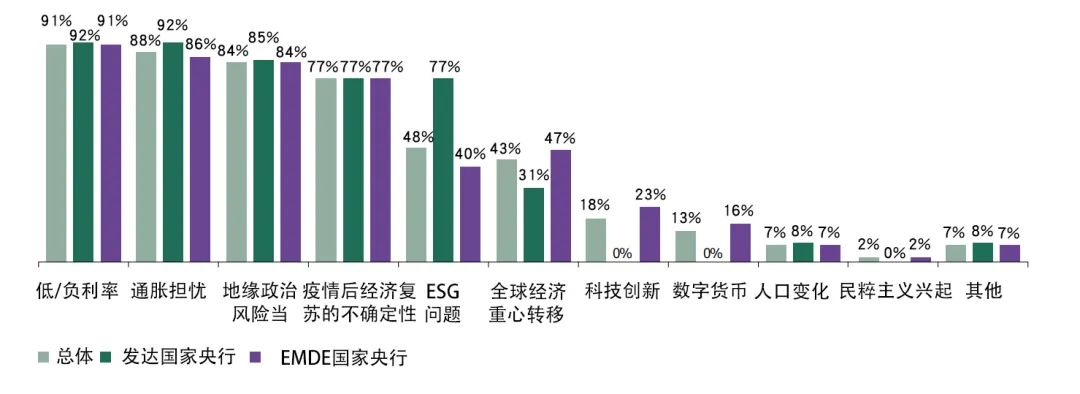

在影响储备管理决策的因素中,“负利率”仍然是最为相关的。“通胀担忧”和“地缘政治风险”紧随其后,凸显了高通胀环境以及俄乌紧张局势导致的地缘政治风险所带来的额外复杂性。在对ESG的态度方面,发达市场和新兴经济体的央行之间也存在着明显的差距:前者有77%的受访央行认为ESG是重要的,而后者只有40%。此外,更多的新兴经济体受访央行将“全球经济强国的格局变化”视作其储备管理决策的相关因素之一,这或许表明在持续的紧张局势中,人们对主要经济体之间脱钩所带来的威胁异常担忧(图4)。

图4:下列哪些话题与贵行的储备管理决策相关?

请选择所有适用选项。

所有央行答复按照央行所属国分类(2022年)

调查基数:参与本题目所有央行56家; 来自发达经济体13家; 来自发展中经济体43家。

2019年的调查不包括此问题。

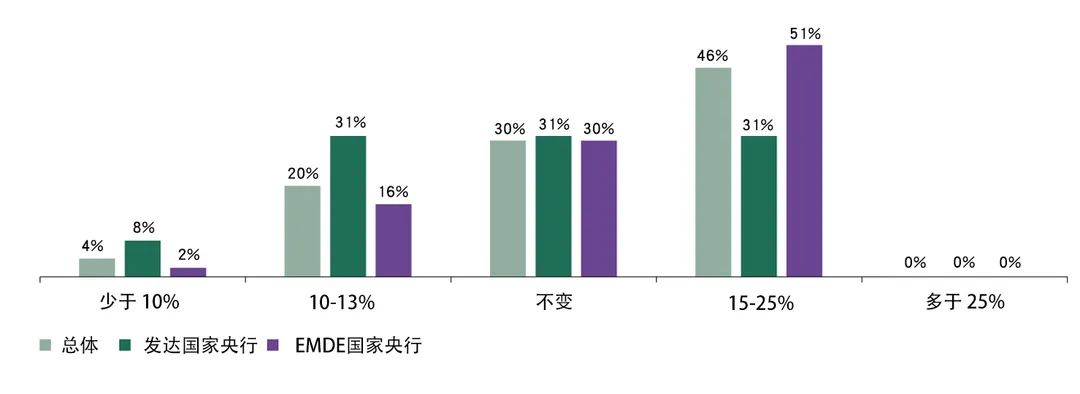

受访央行预计国际货币体系中会出现长期结构性变化,这与去年调查的结果相一致。受访央行认为未来五年内黄金和人民币的作用会越来越大。46%的受访央行预计黄金在总储备中的占比会增加,82%的受访央行认为人民币会呈相同趋势(图5)。相对而言,美元和欧元的占比也可能会下降;约有40%的受访央行预计这两种货币在全球储备中的占比会减少,而只有三分之一的受访央行预计其水平将保持不变。发达国家和新兴经济体受访央行预期之间的差异也是显而易见的:后者对黄金的作用明显更为乐观,但对美元则持相反态度。

图5:五年后黄金在贵行总储备(外汇和黄金)中的

占比将会是多少?

调查基数:参与本题目所有央行56家; 来自发达经济体13家; 来自发展中经济体43家。

央行购金动机与意图

超过80%的受访央行持有黄金,作为其国际储备总额的一部分,这一比例与去年的调查结果持平。但央行持有黄金的理由发生了一些细微的变化。

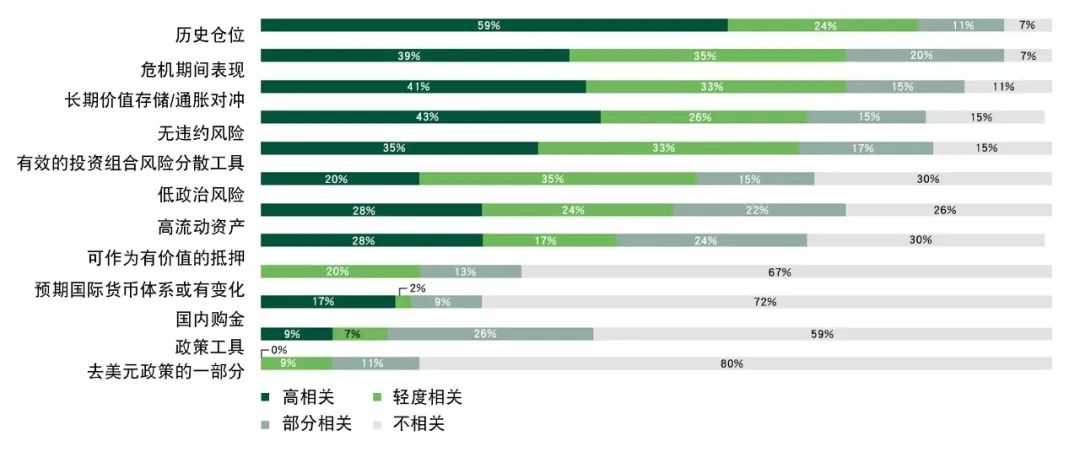

黄金的“历史仓位”这一因素在2021年的相关性下滑,因为当时各央行认为黄金的“危机期间表现”才是最相关的因素,这也是对黄金在疫情期间坚挺表现的肯定。“历史仓位”在2022年又重回相关性首位,“危机期间表现”和“长期价值存储”紧随其后,有74%的受访者将这两个因素归类至“高度相关”和“部分相关”。黄金的“无违约风险”以及作为“有效的投资组合风险分散工具”属性构成了影响央行购金决策的第四和第五位相关性因素(图6)。自2019年央行黄金储备调查首次设置这一问题以来,上述五点一直是各国央行持有黄金的最相关因素。

图6:下列因素与贵行购金决策的相关性如何?

调查基数:参与本题目所有央行56家;来自发达经济体13家;来自发展中经济体43家。

发达国家和新兴市场央行在持有黄金的动机方面仍然存在着明显不同。这一点在黄金作为“长期价值存储/通胀对冲”的相关性方面得到了鲜明体现:85%的新兴市场受访央行认为该因素“高度相关”或“部分相关”,但只有42%的发达国家央行持此态度。其他几乎所有与投资相关的因素都体现出类似的显著差异,包括“危机时期表现”,“无违约风险”以及“有效的投资组合风险分散工具”。新兴市场央行在维持有序资本流动和货币稳定方面普遍面临更大的挑战。调查结果表明新兴市场央行倾向于将黄金作为其储备管理总战略中一个更重要的组成部分,尤其是在对风险缓释资产有更强需求的时候。

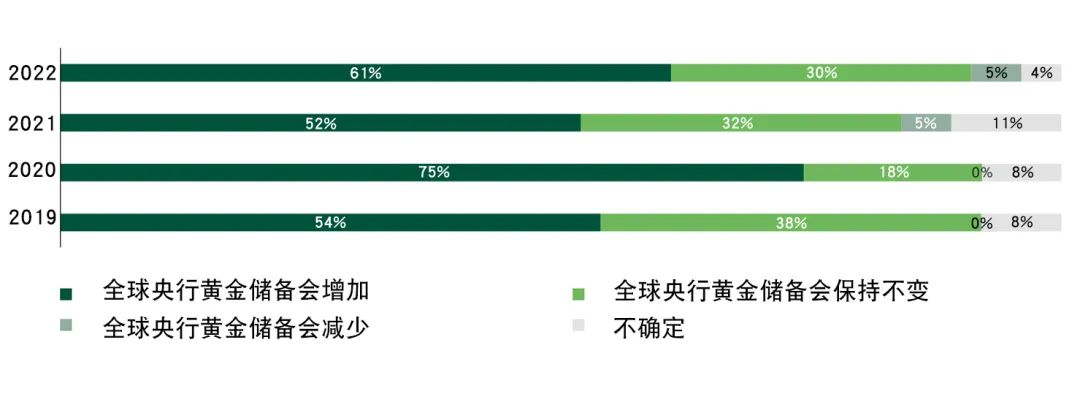

61%的受访央行预计在未来12个月里全球央行将增储黄金,这一数字较2021年的52%有明显上升(图7) 。发达国家和新兴市场央行的预期之间仍然有一定差异:发达国家受访央行中只有46%预计黄金持有量会增加,而新兴国家央行则有65%,这些央行对黄金的乐观态度可能会转化为购金打算:所有计划在未来12个月增加黄金储备的受访央行中有25%来自新兴经济体;其中,“更高的全球金融危机风险”、 “预期国际货币体系或有变化”以及“储备货币经济体的更高经济风险”构成其购金意图的主要因素。在过去的12年里,新兴经济体一直是央行购金的主力军,而此次调查结果表明他们对黄金仍然抱有浓厚兴趣。

图7:您预计全球央行黄金储备

在未来12个月里会有什么变化?

调查基数:参与本题目所有央行56家;来自发达经济体13家;来自发展中经济体43家。

央行黄金储备管理

在受访央行中,有76%将黄金与其他储备资产分开管理,这一比例较去年的72%略有上升。与去年相比,将黄金作为投资或流动性资产进行管理的央行比例变化不大 。

大多数发达经济体的受访央行会将黄金与其他储备资产分开管理,因为黄金是一种历史遗留资产。但对于很大一部分新兴市场受访央行来说,黄金则被视作一种战略资产。值得注意的是,在将黄金分开管理的受访央行中,只有6%是由于黄金在其估值框架下较难评估才将其单独管理,这一数字明显低于前几年(2021年为39%,2020年为36%)。

在全球场外交易(OTC)市场购金的央行比例从去年的43%小幅上升至46%,且今年有43%的受访央行表示将黄金视作一种历史遗留资产,这一比例与2021年相比没有变化。通过场外交易和金融衍生品购买黄金的央行比例有所增加(尽管去年的基数本就较低),而通过交易所交易基金购金的受访央行比例则从4%下降至2%。

“伦敦良好交割标准”[2]金条仍然是央行购金的主流,85%的受访央行以这种方式购入黄金,而公斤级金条和多尔金条(Doré)则不太受欢迎。有20%的受访央行曾考虑将不符合“良好交割标准”的黄金进行升级,其中多数为新兴经济体央行 。

少数新兴经济体央行表示会考虑建立国内购金机制,其中有九家的此类机制已经落地;在这九家央行中,有两家在央行下属的精炼厂购金,两家在海外的私营精炼厂购金,还有一家在政府下属的精炼厂购金。大多数新兴经济体央行均按照国际现货黄金价格来支付。

英格兰银行仍然是最受欢迎的存金地,55%的受访央行将黄金存放在此。40%的受访央行称其国内存储情况变化不大。80%的受访央行表示其托管安排在过去一年中没有变化;75%的受访央行预计未来一年里托管安排仍将保持现状。

采取主动管理方案的受访央行比例从去年的35%降至2022年的28%。在13家主动管理黄金储备的受访央行中,只有8家目前正主动存金或考虑主动存金,低于前几年的水平;另一方面,黄金远期和期权交易的受欢迎程度持续递增,尽管此前基数较低。

关于黄金储备核算,大多数受访央行采用了“公允价值 - 其他”的方法,这一点与2021年结果一致[3]。

结 论

本年度的央行黄金储备调查表明,各国央行仍然对黄金充满兴趣。推动这一兴趣的潜在因素主要是以高通胀和地缘政治风险为代表的日益波动的经济环境。此外,主要主权债务市场的加息举措也对投资组合回报率产生了影响。面对更具挑战性的经济和地缘政治环境,全球央行黄金需求有望保持强劲,黄金的避险和通胀对冲作用也将进一步巩固央行对于持有黄金的坚定信念。

备注:

[1]受访央行首先被问及他们是否认为全球黄金储备在未来12个月里会增加。之后被问及是否认为本机构的黄金储备在未来12个月里会增加。

[2]指符合伦敦金银市场协会“良好交割标准”的金条:

www.lbma.org.uk/good-delivery/about-good-delivery

[3]各国央行采取的货币黄金核算方法多种多样,也反映出货币黄金缺少统一的核算框架。虽然世界黄金协会的相关指南一直被广泛认可(特别是在新兴经济体央行中),但欧洲中央银行体系(ESCB)的方法及其变体仍然是最普及的,主要是由于欧元体系央行多是以前金本位制度下的黄金大户。

世界黄金协会致力于完善调查问卷设计,以确定与先前研究所得的常见通用模型不相符的核算方法。在2021年和2022年的调查中,改进后的问卷问题反映了央行货币黄金核算体系的进一步细微差别。例如,ESCB的核算指南只要求报告变现时的重估变化或超额损失范围。但调查显示,一些符合ESCB准则的央行并未在其损益表中报告未变现的重新估值,这可能也是“公允价值 - 其他”方法使用率增加的原因之一。世界黄金协会将继续完善与黄金核算相关的调查问题,为全球央行提供更加普及的方法,以获得更多用户和外部审计师的认可。