11月19日讯:今日,国际铜期货合约正式于上海国际能源交易中心上市,沿用“国际平台、净价交易、保税交割、人民币计价”的交易模式,全面引入境外交易者。此举有利于内外盘套利及外贸企业保值、提升沪铜定价权、推动人民币国际化。此前,中共中央总书记、国家主席、中央军委主席习近平在上海浦东开发开放30周年庆祝大会上强调,要完善金融市场体系、产品体系、机构体系、基础设施体系,建设国际金融资产交易平台,提升重要大宗商品的价格影响力,更好服务和引领实体经济发展。对此,国际铜期货的上市对于提升中国大宗商品的价格影响力具有重要推动力!

从上期所国际铜期货合约(征求意见稿)来看,跟上期所当前交易的铜合约有所不同:

►价格方面,上期所铜合约是含增值税的,国际铜期货合约是不含税的净价合约。

►交易平台方面,上期所铜期货合约交易平台是上期所,而国际铜期货合约交易平台是上海国际能源交易中心,这意味着没有在上海国际能源中心开户的客户需要新开户,已经开过户的也要开通新品种的交易权限才能交易。

业界观点

中国商品交易所的国际中介经纪公司--磐石金融的董事总经理John Browning在本月的网络研讨会上表示,“作为这么大的消费国,中国没理由不应该成为价格制定者。”

汇丰常务总监兼经济研究亚太区联席主管范力民指出,让国际投资者更普遍使用人民币的两大要件正在逐渐到位。第一个要件是能提供具有深度及流动性的金融产品市场,第二个要件是,人民币能够平顺兑换,而在这一点上,中国过去一年已经采取许多便利交易的重大推进措施。

此外,一名密切关注INE期铜合约的新加坡贸易商表示,以人民币计价的商品期货阵容正开始让中国变成一个不可小覻的交易市场。

有行业人士建议中国进一步放宽管制并鼓励人民币自由兑换,以便帮助投资者消除对交易的担忧。例如,凯投宏观(Capital Economics)首席大宗商品分析师Caroline Bain表示,当局需要做出一定力度的监管改革、外汇改革,甚至解除资本管制。

2019年8月上期所20号胶期货上市后,陆续有原油、铁矿石、PTA和20号胶期货4个期货品种直接向国际投资者开放交易,特定品种对外开放的路径基本成型。境外参与者稳步增加,其交易量和持仓量在部分品种里达到了10%。国际化品种期货价格的国际影响力正在提升。同时,期货公司的国际化发展步伐加快,截至2019年底,已有21家期货公司在海外设立了分支机构,部分期货公司已成为CME、LME等境外交易所会员。

国际铜期货合约影响

方便内外盘套利及外贸企业保值

当前,上期所铜合约是含税的,企业在正常保值的过程中是要把税收的部分扣除掉的,而准备交割的企业在当月合约到期前把税收的部分补上去。但这些操作实际上都不能真正意义上完全保值,因为在实际保值过程中,扣除税收影响后,实际的保值数量不一定是整数。拿100吨铜保值来说,扣除13%的增值税,需要保值的量约为88.5吨,当前上期所铜合约1手是5吨,100吨需要保值17.7手,这样不管是保18手还是保17手都会有一些敞口。而对于需要交割的客户来说,在当月合约到期前需要把税收的部分11.5吨补齐,约合2.3手,不仅面临数量对不齐的风险,而且面临绝对价格的风险,毕竟不可能保证税收补齐的部分刚好跟结算价一致。

国际铜期货合约是净价交易,客户就不用担心税收的影响,100吨的保值量,合20手国际铜期货合约。这对企业来说是非常有意义的。

对于参与内外盘套利的客户来说,国际铜期货合约也给投资者增加了内外盘套利的选择,不仅可以参加沪伦铜的套利,还可以参与沪铜和国际铜期货合约的套利等;对于铜外贸客户,可以通过LME铜和国际铜期货合约顺利实现货物交收,增强便利性;对于铜进口贸易商来说,国际铜期货合约提供了新的选择,贸易商不仅可以选择卖到国内,而且可以选择交在国际铜期货合约;对于国内铜冶炼企业来说,可以直接选择交仓到保税库,用人民币来结算,而不需要再去用美元结算,降低汇兑成本。

对沪铜定价权及上海保税库的影响

由于国际铜期货合约是面向海外投资者,海外供货商可以直接选择通过国际铜期货合约把货物交到上海保税库,而不仅是把货物拉到LME的交割仓库,同时,国内的消费企业或者贸易商可以直接在保税库买货进口,定价用上海国际铜期货合约,而不用再选择用LME铜定价,这对提升沪铜定价权是有帮助的。

一旦上海国际铜期货合约上市,那么保税交割业务将变得较为活跃,上海保税库铜库存进出将更加频繁。截至11月13日,上期所铜库存录得11.79万吨,SMM统计的上海保税库铜库存有36.69万吨,总量约为48.48万吨,而LME铜库存为16.52万吨,保税库的铜库存定价由原来仅用LME铜定价,转向用国际铜期货合约和LME铜共同定价,甚至仅用国际铜期货合约定价,这对增强沪铜定价权非常有意义。

对内外价差及洋山港铜溢价的影响

国际铜期货合约上市,铜内外盘套利交易将更加便利,并且,由于参与者更多,可能很难再出现更极端的内外价差,一旦出现较大的内外价差,很快将会被参与者捕捉到,货物的流动将很快平抑极端价差,内外价差的波动有可能会收敛。

内外盘联动更加密切,并且,上海保税区铜进出更加频繁,洋山港铜贸易升水定价将更趋于合理。从最近几年洋山港铜溢价月均价走势来看,每年波动非常大,2018年,洋山港铜溢价均价月均值高低点相差将近50美元/吨,震幅超过50%,2019年,洋山港铜溢价均价月均值高低点相差约29美元/吨,震幅超过40%,截至到11月18日,SMM洋山铜溢价均价月均值高低点相差达57美元/吨,震幅约80%。

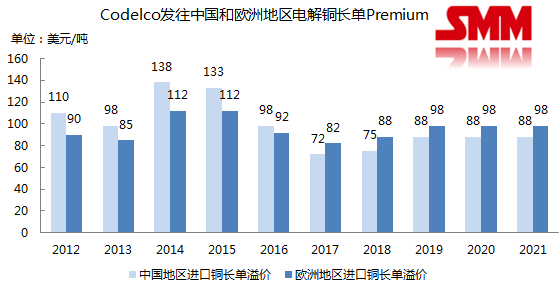

不管从洋山港铜溢价的波动幅度,还是从这说明洋山港铜溢价年均价与Codelco发往中国的精铜长单贸易升水偏差来看,这说明洋山港铜溢价有很强的波动性,国际铜期货合约将给外贸参与者提供更多的便利,并且铜内外极端价差出现的可能性降低,这将使得洋山港铜溢价波动性减弱,洋山港铜溢价年均值有望逐渐向长单贸易升水价格靠拢。

总之,随着上海保税库影响力增强,不排除在国际铜期货合约上市一段时间之后,外贸参与者把洋山港铜溢价来作为外贸长单的基准。

有利于推动人民币国际化

海关数据显示,2019年,中国累计进口2199万实物吨铜精矿,约为2337.2亿元;2019年,中国累计进口未锻造铜与铜材497.9万吨,约为2239.7亿元,两者合计4576.9亿元。2019年,中国进口金额为143148亿元,铜精矿和未锻造铜与铜材进口金额便占了3.2%。

上海国际铜期货合约可以吸引国际投资者参与,尤其海外供货商。如果海外矿山、冶炼厂和贸易商能够积极参与上海国际铜期货合约交割和结算,对推动人民币国际化是非常有帮助,毕竟铜市场的容量比较大。