当前宏观情绪偏悲观,海外在以通胀目标制下的货币政策未转向前,紧缩周期的现实冲击将会朝着逐步加深的方向演绎;国内方面的工业领域自下而上的恶性传导已经给出了一个悲观需求预期的价格,后期的变数在于如果按复苏的逻辑看国内经济,在没有大通缩的背景以及央行对CPI接近3%的容忍度下,CPI反弹的时间节点在临近,从而有望带动PPI止跌回升,来终止目前自下而上的恶性传导。在上述几个变量没有改变之前,国内宏观逻辑依然偏空。

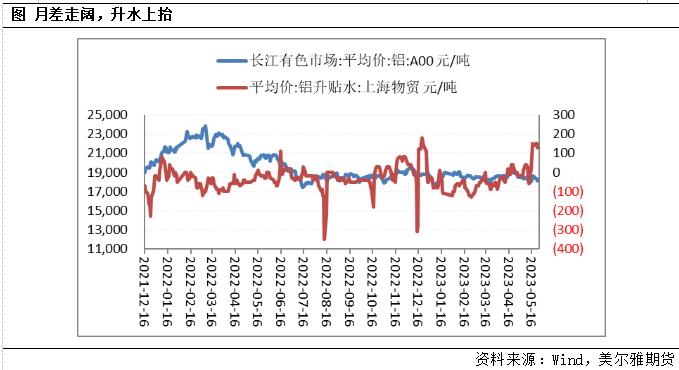

产业端目前来看,云南丰水期临近,发酵供给增量释放预期,但回顾今年铝总体产量,并不会有大幅的增加,预估完成4150万吨,增速3%,同时双碳之后铝品种供给弹性增大,丰水期产量释放仍可能不及预期。需求端来看,终端需求不畅,下游产成品库存偏好,而铝锭库存连续去化至历史地位70万吨,现货交投表现较好,月差走阔到300以上,这对铝价形成一定支撑。

综合来看,国内宏观变数仍存,进一步压制铝价上方空间;在需求不畅下铝价跟随成本下跌,但仍留给铝厂2000元的单吨利润,整体原铝成本线从16800元下移至16000元左右,而成本继续回落的空间不大,氧化铝厂和预焙阳极厂已经出现亏损,即将迎来用电高峰的电价下跌空间也相对有限。成本下跌逻辑主导铝价回落的根本原因仍在于消费不畅,使得电解铝厂会降价销售铝锭或者铝水,但基于现货实际表现和去库状态,这个逻辑能延续的持续性较差,预计铝价整体维持区间震荡运行,价格区间17300-18600元/吨。

一、供给端

1、原铝供应有扰动但仍保持低速增长

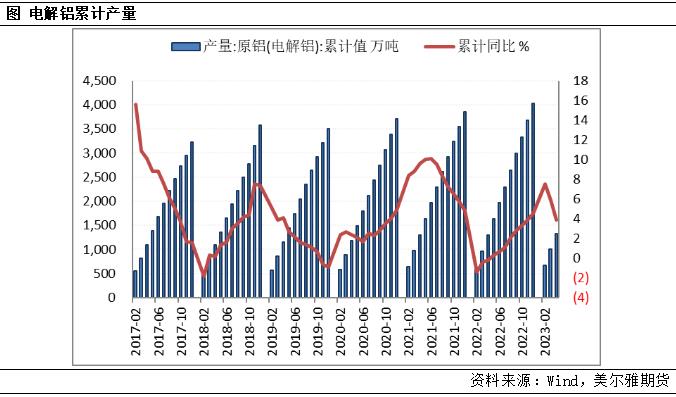

从统计局的数据来看,2023年1-3月累计生产电解铝1331.5万吨,同比增长3.9%,受云南地区枯水期影响,一季度在产产能维持在4035万吨,产能利用率90%左右。

据SMM统计数据显示,2023年4月份(30天)国内电解铝产量334.8万吨,同比增长1.5%。4月份广西、贵州等地区持续复产,电解铝日产量环比增长1533吨至11.16万吨左右。1-4月份国内电解铝累计产量达1326.5万吨,同比增长3.9%。4月西南地区铝中间制品产量攀升,国内铝水比例环比增长2.4个百分点至73.4%。

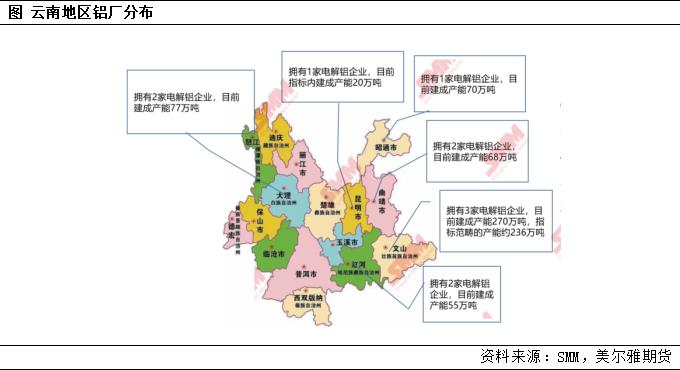

2、云贵地区丰水期渐近,但产量预增有限

截止目前贵州(32万吨)、四川(6万吨)两地合计有38万吨待复产,而云南短期暂无大量复产预期,预计5月份全国电解铝复产规模在18-20万吨,新增项目投产主要集中四川、内蒙古等地合计34万吨,但是新增项目投产进度缓慢,预计5月份投产量不超过3万吨。

丰水期渐近,但产量预增有限。虽然部分企业做了复产工作,但目前均未接到明确的复产通知,企业预测6月份水电稍有好转的情况下,省内工业用电或有增量预期,但企业会根据用电量的增量理性复产,复产周期或比理论复产节奏慢。SMM预计或具备复产条件,省内复产总规模或先达到去年第一次减产后的规模(即先复产78万吨),然后再继续复产至435万吨,时间就差不多到9月份,部分企业或继续增量些,部分保守企业或停止复产,观望枯水期的电力情况,

3、双碳背景铝的供给弹性增大,全年原铝供给增速3%左右

“双碳”之下水电铝占比不断提升,限制火电铝产能扩张,近几年来新增产能大多集中于西南地区,以水电铝为主,而降水量是影响发电量的关键,导致铝的供给增量预期受到扰动较大,从今年国内新增产能来看,四川云南地区新增占比接近170万吨,一季度产能受损大概30万吨,后续释放节奏仍不会太快,对于全年原铝供给以4150万吨,增速3%预估。

二、需求端

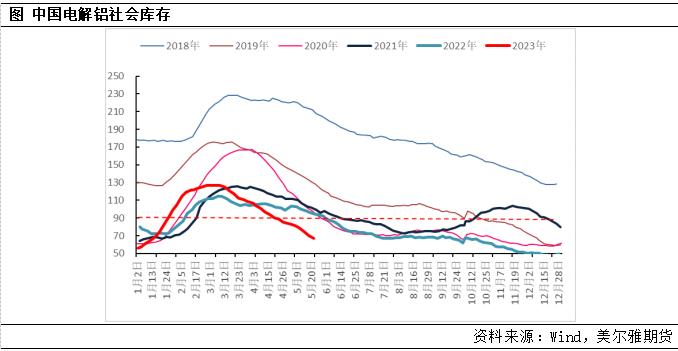

1、社库70万吨接近同期新低,低库存对铝价有支撑

2023年5月25日,SMM统计国内电解铝锭社会库存仅剩65.7万吨,较上国内铝锭库存继续位于历史同期近五年低位,持续去库趋势持续,且去库速度仍在加快。

整体来看,国内铝锭库存整体处于持续去库趋势,且目前的绝对水平是偏低的。就目前了解的在途货量和铝水的转化比例来看,铝锭近期预计仍维持低位水平,但铝水转化为铝棒等其他中间铝制品增加,需求端暂时表现依旧偏弱,铝锭库存的参考性弱化,后期需关注下游订单的恢复趋势和铝锭的出货情况。

2、终端需求及预期偏弱,下游产成品库存偏高

4月铝加工行业在“金三”过后,未见“银四”,明显新增订单转弱。其中建筑型材种仅大规模企业稳定生产,中小厂订单下滑,再生铝合金行业受终端汽车消费疲软而开工下滑、成品库存堆积,铝板带箔行业也因终端需求不济,利润下滑、海外需求低迷等原因出现减产。月仅工业铝型材、铝线缆总体稳中有增,稳于荣枯线之上。对于5月,铝加工行业开始悲观情绪占据主导,对需求复苏预期落空,预计5月铝加工行业大部分板块或位于荣枯线之下。

三、成本与利润

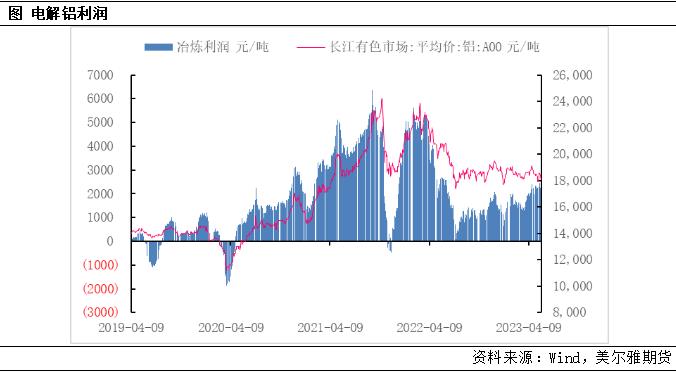

电解铝成本的分拆主要包含三部分,电价占比37.5%,氧化铝占比33.61%,预焙阳极及其他铝辅料占比20%。铝价在需求不畅的背景下走成本塌陷逻辑是有一定道理,原铝利润需要向下游让渡,但低库存背景下和去库节奏快的情形下这个逻辑的通畅度会大打折扣,因此铝价的状态表现为区间震荡。

1、原料均处过剩格局,煤价下探影响电价重心

目前氧化铝价格依旧处在下行通道之中,过剩是主要因素。伴随价格的不断回调,目前山西和河南地区的部分氧化铝厂经历了短暂的盈利期,当前又重新回到亏损状态,后续需持续关注云南地区电解铝厂的复工复产情况,若云南铝厂有所复产,则氧化铝当前颓势尚能挽回,否则价格继续下跌,高成本地区的氧化铝产能将举步维艰。

预焙阳极价格稳定运行,5月山东某铝厂采购基准价为4,525元/吨,预焙阳极企业长期处于单边下降行情,企业生产压力增大,部分企业出现亏损,导致开工积极性不高。

整体原铝成本线从16800元下移至16000元左右,而成本继续回落的空间不大。氧化铝厂和预焙阳极厂已经出现亏损,即将迎来用电高峰的电价下跌空间也相对有限。

2、原铝生产利润1000-2000元,是否需要让利下游取决需求

原料产品不具备向电解铝厂要利润的能力,这是由其本身供需格局决定的,铝价下跌,电解铝利润利润一度扩至2000元附近,盈利状态和持续性较好,成本下跌逻辑主导铝价回落的根本原因仍在于消费不畅,使得电解铝厂会降价销售铝锭或者铝水,但基于现货实际表现和去库状态,这个逻辑主导下的价格下跌支撑并不足。